Bankitalia certifica che ad ottobre i tassi sono saliti al 4,72%. Per il Codacons, rispetto al 2021 il variabile costa fino a 4.400 euro in più all’anno.Facile.it: 200mila famiglie hanno saltato le rate

Non si ferma la corsa dei mutui. In ottobre i tassi di interesse sui prestiti erogati alle famiglie per l’acquisto di abitazioni comprensivi delle spese accessorie (tasso annuale effettivo globale, TaegIl Taeg, ovverto il tasso effettivo globale, è l’indicato... Leggi) sono saliti al 4,72% dal 4,65% di settembre. Lo ha reso noto Bankitalia. In base a questi dati, secondo il Codacons, rispetto al 2021, un mutuo variabile costa fino a 4.400 euro in più all’anno.

Mutui, rispetto al 2021 il variabile costa tra i 3.240 e 4.380 euro in più all’anno

Per l’associazione dei consumatori, considerata una fascia media di mutui a tasso variabile di importo compreso tra i 125mila e i 150mila euro, per una durata di 25 anni, ossia l’importo più richiesto in Italia da chi accende un finanziamento per l’acquisto di una casa, la rata mensile è salita complessivamente negli ultimi due anni tra i +270 e i +365 euro per effetto di tutti gli incrementi imposti dalla Banca Centrale Europea a partire dal 2022. Questo significa che una famiglia che ha acceso un mutuo a tasso variabile si ritrova a spendere oggi in media tra i 3.240 e 4.380 euro in più all’anno rispetto al 2021.

Nel 2023 ben 200mila famiglie hanno saltato le rate

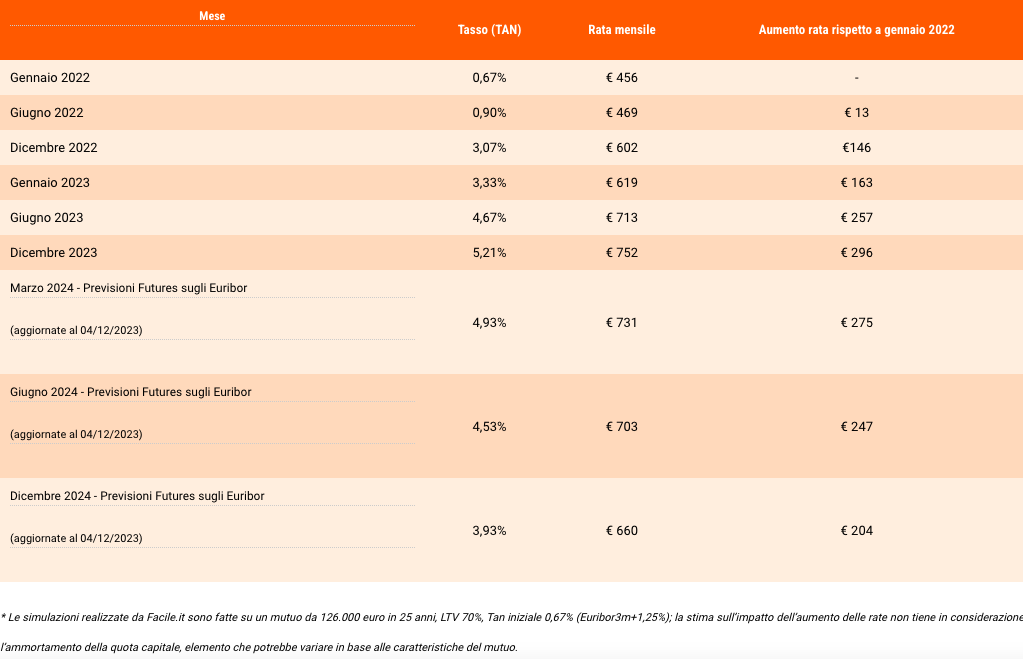

Dalla prossima riunione della Bce prevista per il 14 dicembre, gli esperti non si aspettano novità sul fronte degli indici. Ma un’indagine commissionata da Facile.it a mUp Research e Norstat ha messo in luce come, proprio a causa dell’aumento dei tassi, quasi 200mila famiglie italiane con un mutuo a tasso variabile non sono riuscite a rimborsare una o più rate nell’ultimo anno. Il dato va letto alla luce degli aumenti che hanno colpito i mutui variabili. Considerando un finanziamento medio, da gennaio 2022 ad oggi le rate sono cresciute fino al 65%, con un aggravio complessivo di oltre 3.100 euro.

Se gli analisti prevedevano un’inversione di tendenza per la seconda metà del 2024, la buona notizia è che, alla luce dei dati positivi sull’inflazioneCon il termine inflazione si indica l’incremento dei prezz... Leggi, questa potrebbe accadere prima del previsto. Tanto è vero che, secondo i Futures sull’EuriborL'Euribor (Euro Inter Bank Offered Rate) è il tasso interba... Leggi (aggiornati al 4 dicembre), l’indice potrebbe scendere già da marzo 2024, passando dall’attuale 3,95% al 3,68%, per chiudere l’anno al 2,68% a dicembre 2024. Se ciò avvenisse, la rata del mutuo medio presa in esame passerebbe dai 750 euro attuali ai 731 euro di marzo 2024, per poi arrivare a dicembre 2024 a 660 euro.

Le prossime mosse della Bce saranno quindi determinanti per migliaia di famiglie poiché la platea di italiani in difficoltà potrebbe crescere ulteriormente. Sempre secondo l’indagine, tra chi ha un mutuo a tasso variabile, quasi 1 su 2 ha dichiarato che potrebbe avere seri problemi con i pagamenti se le rate rimarranno a lungo su questi livelli. Addirittura, più di 90mila famiglie di sicuro non riuscirebbero a rimborsare le rate.

Le strategie degli italiani per far fronte all’aumento delle rate dei mutui

Come hanno cercato di affrontare, nell’ultimo anno, l’aumento delle rate gli italiani? Il 21% dei rispondenti con un mutuo a tasso variabile ha dichiarato di aver rinegoziato le condizioni con la propria banca. Mentre poco meno del 7% ha optato per una surroga. Non manca chi, per alleggerire il peso delle rate, ha deciso di estinguere parzialmente il mutuo (6,4%) e chi, invece, ha allungato la durata del finanziamento (4%).

Non tutti però, sono riusciti a trovare una soluzione. Il 27,9% dei mutuatari con un finanziamento variabile ha dichiarato di aver provato a rinegoziare le condizioni con la propria banca ma di non esserci riuscito, mentre quasi 1 su 4 (24,3%) ha provato a surrogare il mutuo senza successo.

“Poiché le banche non sono obbligate ad accettare la richiesta, il consiglio per chi vuole rinegoziare o surrogare il mutuo è di muoversi per tempo e non aspettare di trovarsi in una situazione di difficoltà economica”, spiegano gli esperti di Facile.it. “Se si opta per una surroga, inoltre, è bene ricordarsi che le politiche di valutazione variano da banca a banca, pertanto il consiglio è di non fermarsi dopo un eventuale rifiuto, ma provare con altri istituti di credito. L’aiuto di un consulente potrebbe essere fondamentale anche per identificare la soluzione più adatta alle proprie esigenze”, concludono.