Trezzi (Nuveen): “Timberland e Farmland sono un’opportunità in termini di rendimento e di copertura dall’inflazione”

“Gli investimenti in Timberland e Farmland gestiti in modo sostenibile, unitamente alla protezione e al ripristino del capitale naturale, potrebbero offrire enormi benefici alla società nel suo complesso e interessanti rendimenti a coloro che investono in queste asset class”. Ne è convinto Sergio Trezzi, managing director di Nuveen, che sottolinea come l’imponente crescita economica registrata a partire dalla rivoluzione industriale abbia portato benefici alla società, facendo crescere i redditi, migliorando il tenore di vita e allungando le aspettative di vita: “il capitale naturale (aria, suolo, acqua e la loro biodiversità) è stato utilizzato per alimentare questa crescita, alterando in questo processo gli ecosistemi, trasformando i paesaggi e compromettendo gravemente la capacità della natura di sostenere la società e la prosperità futura”.

Che cos’è il capitale naturale e perché è importante

Il capitale naturale costituisce il patrimonio ecologico che sostiene l’attività economica a livello mondiale. Il capitale naturale della Terra può essere considerato come uno stock di beni (aria, suolo e acqua e la loro biodiversità) che garantisce nel tempo la fornitura dei cosiddetti servizi ecosistemici, come l’aria e l’acqua pulite, l’impollinazione, la protezione del suolo e la regolazione del clima, da cui gli esseri umani dipendono per il loro sostentamento e il loro benessere. L’insieme dei servizi ecosistemici comprende provviste, quali cibo, fibre tessili e legname, oltre a un’ampia gamma di servizi di regolazione, di supporto e culturali, che alimentano l’economia globale e il benessere umano. Il Forum economico mondiale (2020) stima che 44mila miliardi di dollari, ovvero oltre la metà della produzione globale, dipenda in misura moderata o elevata dal capitale naturale. Il declino globale della natura mette a rischio questo valore economico e il benessere delle persone in tutto il mondo. “I capitali istituzionali hanno un ruolo importante da svolgere nel passaggio da modelli di utilizzo del suolo non sostenibili verso modalità più rispettose dell’ambiente – argomenta Trezzi – Parliamo quindi di gestione sostenibile del suolo, regolazione del clima e riduzione delle emissioni di gas serra”. Proprio per questo è importante investire nel capitale naturale, puntualizza ancora il managing director di Nuveen, che indica una serie di elementi strutturale a sostegno dei fondamentali del mercato, tra cui la popolazione in aumento, i vincoli di fornitura e la crescente richiesta di soluzioni climatiche scalabili.

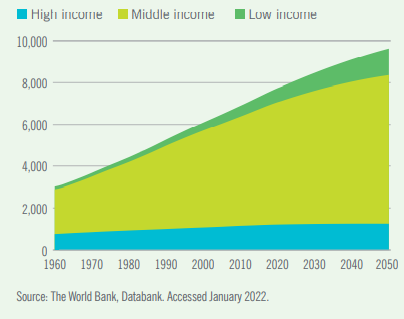

L’andamento demografico

La crescita della popolazione richiederà maggiori quantità di cibo, fibre tessili e legname. Entro il 2050, la produzione di cibo, fibre e legname dovrà sostenere una popolazione di oltre 9,7 miliardi di persone. Nello stesso periodo, il PIL pro-capite dovrebbe quasi raddoppiare, con un aumento del reddito pro-capite che dovrebbe essere maggiore nei mercati emergenti, in particolare India e Cina, dove i redditi medi sono in aumento e la domanda di risorse è destinata a crescere in modo significativo. “Di fronte alla continua crescita della popolazione e alla limitata disponibilità di suolo, occorre investire nella tecnologia per promuovere una maggiore produttività e sostenibilità delle aziende agricole e dei terreni boschivi – nota Trezzi – Il rapporto GAP 2019 della Global Harvest Initiative stima che per soddisfare la domanda globale da qui al 2050, i produttori agricoli dovrebbero raddoppiare la produzione rispetto ai livelli del 2010”.

Il nodo della fornitura

I vincoli di fornitura incidono sui terreni boschivi e sui terreni agricoli produttivi. La riduzione delle superfici coltivate in alcune aree geografiche farà aumentare i valori dei terreni agricoli e boschivi di alta qualità e resilienti agli effetti dei cambiamenti climatici. Per combattere la deforestazione e la gestione non sostenibile, le foreste e le praterie naturali che ancora esistono sono oggetto di una protezione crescente, finalizzata alla conservazione della biodiversità e alla mitigazione del clima. Questa protezione risponde alla continua perdita di superficie forestale mondiale, che diminuisce di 4,7 milioni di ettari netti all’anno, nonostante il tasso di variazione sia rallentato dal 1990 (FAO e UN FAO, 2020). “A livello globale, il degrado del suolo determina la perdita di terreni agricoli – fa notare Trezzi – Un terzo del suolo della Terra è degradato e, senza cambiamenti nelle pratiche attuali, oltre il 90% potrebbe degradarsi entro il 2050 (FAO e ITPS, 2015). L’erosione del suolo può portare a perdite significative nella resa delle colture”.

La domanda sostenibile

L’evoluzione del mercat4o sostiene la crescente domanda di soluzioni climatiche scalabili. “Come asset class, gli investimenti in capitale naturale, come i terreni boschivi e agricoli, presentano la minore intensità media di carbonio (o emissioni nette di CO2 per dollaro investito) tra le asset class alternative e tradizionali – precisa Trezzi – L’allocazione degli investimenti su Timberland e Farmland, con un profilo di emissioni netto negativo, può bilanciare i settori ad alta intensità di emissioni all’interno di un portafoglio istituzionale, aiutando a raggiungere gli obiettivi climatici in modo efficiente e senza dover sacrificare inutilmente i rendimenti. Queste caratteristiche stanno alimentando la crescente domanda degli investitori istituzionali legata a una maggiore consapevolezza del rischio climatico e ambientale e l’adozione di strategie volte a favorire la transizione verso portafogli a basse emissioni di carbonio”. Nel quadro della Conferenza COP26 a Novembre 2021, oltre 6,6 mila miliardi di dollari di asset in gestione, rappresentati dalla Net-Zero Asset Owner Alliance, sono stati impegnati nella transizione dei portafogli di investimento verso l’azzeramento delle emissioni nette di gas serra entro il 2050.

L’opportunità Timberland e Farmland

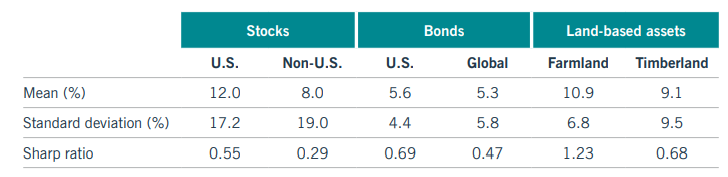

Negli ultimi tre decenni, i rendimenti dei terreni boschivi e agricoli statunitensi sono stati altamente competitivi rispetto alle asset class tradizionali come azioniLe azioni sono titoli rappresentativi del capitale di una so... Leggi, obbligazioniLe obbligazioni sono titoli rappresentativi del capitale di ... Leggi e real estate, dimostrandosi inoltre potenti strumenti di diversificazione in grado di garantire una copertura affidabile contro l’inflazioneCon il termine inflazione si indica l’incremento dei prezz... Leggi. “Se misurati in base alla relazione rischio-rendimento, i terreni agricoli e quelli boschivi risultano storicamente altamente competitivi rispetto alle altre asset class – precisa il managing director di Nuveen – La volatilità annuale degli investimenti in Farmland è paragonabile al reddito fisso globale, ma ha prodotto un rendimento maggiore. Gli investimenti in Timberland mostrano rendimenti anche più elevati rispetto alle asset class a reddito fisso core, con una volatilità leggermente superiore”. Trezzi fa notare poi come gli interessanti rendimenti corretti per il rischio dei terreni boschivi e agricoli siano in gran parte dovuti alla volatilità sostanzialmente minore rispetto ai titoli azionari statunitensi e non: “questa bassa volatilità è sostenuta da flussi cedolari stabili, poiché la domanda di legname e di colture agricole è relativamente anelastica e rimane costante nel corso dei cicli economici. Tra il 1992 e il 2021, i terreni boschivi statunitensi hanno generato un rendimento medio annuo del 4%, con una deviazione standard dell’1,7 per cento. Nello stesso periodo, i terreni agricoli statunitensi hanno registrato un rendimento annuo del 6,5% con una deviazione standard dell’1,4 per cento”.

Una copertura contro l’inflazione

I beni reali, come gli asset agricoli e forestali, hanno rappresentato una forte copertura contro l’inflazioneCon il termine inflazione si indica l’incremento dei prezz... Leggi, come dimostrano i rendimenti a lungo termine, di gran lunga superiori al tasso di inflazioneCon il termine inflazione si indica l’incremento dei prezz... Leggi. Dal 1992, i terreni boschivi e agricoli hanno registrato in media rendimenti del 9,1% e del 10,9%, superando di gran lunga il tasso di inflazioneCon il termine inflazione si indica l’incremento dei prezz... Leggi medio annuo nello stesso periodo. “La correlazione positiva tra inflazioneCon il termine inflazione si indica l’incremento dei prezz... Leggi e performance è favorita dal fatto che molte materie prime, come i prodotti alimentari e i materiali da costruzione, sono tra i componenti nelle misurazioni dell’inflazioneCon il termine inflazione si indica l’incremento dei prezz... Leggi, come l’indice dei prezzi al consumo (Ipc) – spiega Trezzi – L’aumento dell’inflazioneCon il termine inflazione si indica l’incremento dei prezz... Leggi riflette l’incremente dei prezzi di questi beni e la capacità di pagare di più il legname e i raccolti. Nel breve termine, i prezzi più elevati migliorano la performance aumentando i flussi di cassa. Nel lungo periodo, i prezzi più elevati possono anche aumentare la componente di apprezzamento del capitale perché sono integrati nelle valutazioni degli asset. L’insieme di questi due meccanismi rafforza la correlazione positiva tra inflazioneCon il termine inflazione si indica l’incremento dei prezz... Leggi e performance di Timberland e Farmland”.

Una fonte di valore

“L’effetto combinato dei benefici insiti in questa asset class rende l’investimenti nei capitali naturali una fonte affidabile di valore – puntualizza ancora Trezzi – La domanda di legname e di colture agricole è relativamente anelastica e rimane costante nel corso dei cicli economici. Il volume giornaliero di cibo consumato, per esempio, è relativamente inalterato da condizioni economiche instabili. Questo, unito a una popolazione mondiale in crescita e un’offerta limitata di suolo, significa che l’asset class può proteggere il capitale degli investitori in periodi di turbolenza economica. Questo è il risultato delle doppie fonti di rendimento (dall’apprezzamento del capitale e dal rendimento in contanti) e dal fatto che la crescita degli alberi non è influenzata dalla volatilità del mercato o dai cicli economici”, conclude.